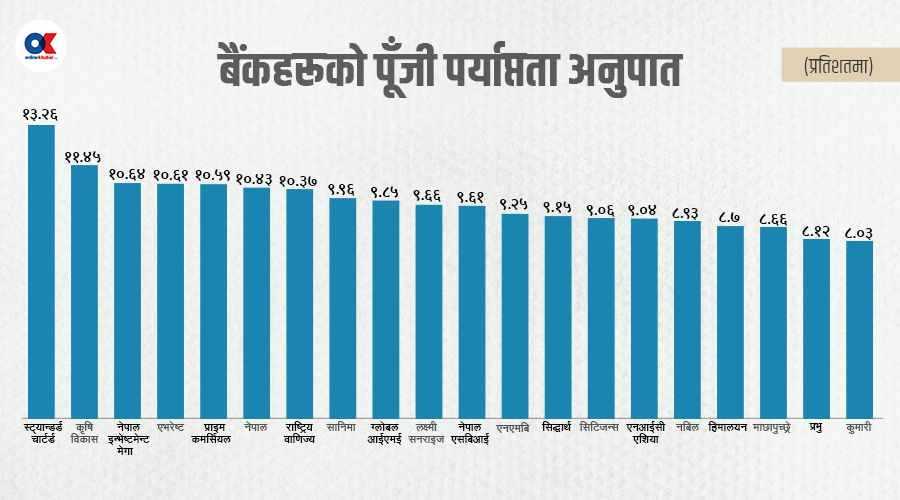

३१ साउन, काठमाडौं । नेपाल राष्ट्र बैंकले कोभिडको कारण स्थगित गरेको काउन्टर साइक्लिकल बफर कार्यान्वयनमा ल्याएको छ । समष्टिगत विवेकशील नियमनको रुपमा काउनटर साइक्लिकल बफर कार्यान्वयनमा लैजाने बताएको थियो । तर कोभिडसँगै स्थगित भएको उक्त व्यवस्था अब कार्यान्वयनमा लैजाने केन्द्रीय बैंकले जनाएको छ । हाल बैंकहरुले साढे ८ प्रतिशत प्राथमिक पूँजीकोष र साढे २ प्रतिशत […]