केही वर्षअघि नेपाली वित्तीय क्षेत्रमा नियामक राष्ट्र बैंकले कर्जाको ब्याजदर घटाउने निर्देशन दिए पछि ब्याजदरसम्बन्धी चर्चा चुलिएको थियो भने अहिले आएर बचतमा दिइने ब्याजदरलाई निश्चित सीमाभित्र राख्नुपर्ने गरी निर्देशन दिएपछि फेरि एकपटक यो चर्चाको विषय बनेको छ ।

अहिले नेपालमा पनि एकातिर बढ्दो कर्जाको मागलाई पूर्ति गर्न बैंकहरूलाई हम्मेहम्मे परिरहेको छ भने अर्कोतिर स्वतन्त्र रूपमा बचत परिचालन गर्न ब्याजदर माथि लगाइएको अंकुशले व्यवधान उत्पन्न गरिरहेको छ ।

त्यसो त देशको अर्थतन्त्रलाई स्वस्थ बनाइराख्न बैंकको दीर्घकालीन र अल्पकालीन ब्याजदरलाई केन्द्रीय बैंकमार्फत नियन्त्रण गर्ने अभ्यास विश्वमा चलेकै हो । एक अध्ययनअनुसार विश्वका करीब ६३ ओटा देशले यस्तो नीति अवलम्बन गर्ने गरेका छन् र तीमध्ये अधिकांश देश दक्षिण एशिया, ल्याटिन अमेरिका तथा अफ्रिकी क्षेत्रका छन् । यसो गर्नुको मुख्य ध्येय सर्वसाधारणको हित रक्षा गर्नु बताइन्छ । तर पनि ब्याजदरलाई यसरी निर्देशित गर्ने हो भने प्रतिस्पर्धाको आधारमा बजारले नै ब्याजदर निर्धारण गर्ने स्वचालित प्रणालीमाथि आघात पार्ने र अन्तातोगत्वा त्यसले समग्र अर्थतन्त्रमाथि नै नकारात्मक प्रभाव पार्ने भनेर कतिपय विज्ञले आलोचना गरेको परिप्रेक्ष्यमा यो सानो आलेखमा नियन्त्रित ब्याजदरले पार्न सक्ने सम्भाव्य प्रभावहरूका बारेमा संक्षेपमा चर्चा गर्ने प्रयास गरिएको छ :

कर्जायोग्य रकम र कर्जाको पहुँचमा संकुचन

वास्तवमा ऋणको माग वृद्धि भई कर्जायोग्य रकम कम भएपछि बैंकहरूले निक्षेपमा दिने ब्याजदरलाई बढाउन थालेका थिए । खासगरी देशमा भित्रिने विप्रेषण रकममा आएको कमी, कोभिड–१९ अलि खुकुलो भएपछि मानिसको खर्च गर्ने प्रवृत्तिमा आएको परिवर्तन र कोभिडको समयमा ठप्पप्रायः आर्थिक गतिविधिहरूले विस्तारै गति लिन थालेपछि र यसका अतिरिक्त गतवर्षदेखि कर्जा विस्तार नभएका कारण उपलब्ध भएको पर्याप्त तरलता र ब्याजदर पनि न्यून विन्दुमा नै रहेकाले पनि कर्जाको मागलाई उकास्न मद्दत ग¥यो । परिणामतः गतवर्ष ८०० अर्बभन्दा बढी कर्जा परिचालन भयो भने यो वर्ष करीब ३० अर्ब निक्षेप बढ्दै त्यसको १० गुना बढी कर्जा प्रवाह भइसकेको बताइन्छ ।

यसरी माग र आपूर्तिको चक्रअनुरूप कर्जाको माग बढेपछि र त्यसको पूर्तिका लागि आवश्यक पर्ने निक्षेपको मात्रा नभएपछि निक्षेप आकर्षित गर्न त्यसको ब्याज बढ्ने नै भयो । निक्षेपको ब्याजदर बढेपछि त्यसले स्वाभाविक रूपमा कर्जाको पनि ब्याज बढाउँछ भने एकातिर अर्थतन्त्रमाथि नै नकारात्मक दबाब सृजना गर्ने र अर्कोतिर बैंकहरूबीच पनि अस्वस्थ प्रतिस्पर्धाको अवस्था सृजना हुने भएकाले केन्द्रीय बैंकले यस्तो परिस्थितिको अल्पकालीन समाधान स्वरूप यसरी ब्याजदरमा सीमा–बन्धन गर्नु परेको बुझ्न गाह्रो छैन । तर, यस्तो सीमा–बन्धनका परिणामहरू सधैं सकारात्मक मात्र भने हुँदैनन् ।

बचतमा दिइने उच्च ब्याजदरले प्रत्यक्ष रूपमा कर्जाको ब्याजदर पनि बढाउने र त्यसो भएपछि सर्वसाधारण जनता कर्जाको पहुँचबाट टाढा हुने सोचेर करीब ५ वर्षअघि केन्यामा त्यहाँको केन्द्रीय बैंकले ब्याजदरमा सीमा तोक्ने (क्यपिङ) यस्तै नीति सार्वजनिक गर्यो । तर, यो नीतिले कर्जायोग्य रकमलाई भने पूर्ति गर्न सकेन । कर्जामा ब्याज घटाउने निर्देशनको सोझो अर्थ बचतमा दिइने ब्याज न्यून नै हुनु हो । एकातिर कर्जामा घटेको ब्याजको कारण त्यसको उच्च माग उच्च हुनु र अर्कोतिर कम ब्याजदरका कारण बचत परिचालन हुन नसक्नुजस्ता कारणले केन्याले ब्याजदर निर्देशनको मीठो प्रतिफल अनुभव गर्न पाएन । बरु उक्त नीतिका कारण केन्द्रीय बैंकको स्वायत्ततामाथि एकातिर गम्भीर प्रश्न खडा ग¥यो भने अर्कातिर कर्जाको मागको अनुपातमा बचतस्रोत जुटाउन नसक्दा सर्वसाधारण कर्जाको पहुँचबाट झन् टाढा हुन पुगे । अत्यधिक मागका कारण अधिकांश बैंक कर्जा प्रवाह गर्न नै असमर्थ भए । कर्जाका लागि सरकार नै अघि सर्नुपर्ने अवस्था सृजना भयो । अर्को शब्दमा भन्ने हो भने त्यहाँ ब्याजदरमाथि सीमा तोक्दा लगानीयोग्य रकमको चरम अभाव हुन गयो ।

बोलिभिया, इक्वेडर, दक्षिण अफ्रिका र जाम्बियाजस्ता देशमा यस्तै अवस्था आउँदा सीमित रूपमा उपलब्ध हुने कर्जा ठूला आयोजनाहरूले नै खपत गरेका कारण बैंकहरूले साना ऋणीहरूलाई कर्जा प्रवाह गर्न नसकेको पाइन्छ । हुन पनि बैंकको कर्जा व्यवस्थापन तथा अन्य खर्च उत्तिकै हुने भएपछि उनीहरू स्वाभाविक रूपमा बढी प्रतिफल दिने ठूला योजनाका लागि नै कर्जा उपलब्ध गराउन आकर्षित हुन्छन् । परिणामतः साना तथा मझौला प्रकृतिका कर्जाहरू स्वतः निरुत्साहित हुन्छन् ।

अहिले नेपालमा पनि एकातिर बढ्दो कर्जाको मागलाई पूर्ति गर्न बैंकहरूलाई हम्मेहम्मे परिरहेको छ भने अर्कोतिर स्वतन्त्र रूपमा बचत परिचालन गर्न ब्याजदरमाथि लगाइएको अंकुशले व्यवधान उत्पन्न गरिरहेको छ । यस्तो विषम परिस्थितिमा कर्जाको अपरिहार्य अवश्यकता हुने साना, मध्यम तथा ठूला व्यवसायहरूले समेत कर्जा सुविधाबाट वञ्चित हुनुपर्ने अवस्था सृजना हुन पुगेको छ । यसबाट ब्याजदर नियन्त्रणले कर्जाको पहुँचलाई साँघुरो बनाउन मुख्य भूमिका खेल्ने कुरा स्पष्ट देखिन्छ ।

अनौपचारिक अर्थतन्त्रलाई प्रोत्साहन

माथि उल्लेख गरिएका केही देशमा मात्र होइन, ब्याजदरमा नियन्त्रण गर्दा त्यसका नकारात्मक प्रभावहरू अन्यत्र पनि अनुभव गरिएका छन् । इटालीमा केही वर्षअघि लिइएको यस्तो नीतिका कारण बैंकहरूबीच प्रतिस्पर्धाको वातावरणमा निकै कमी आएको थियो । तोकिएको ब्याजदरमा कर्जा प्रवाह गर्नुपर्ने र निक्षेपमा पनि तोकिएको सीमाभन्दा बढी ब्याज लिन नपाउने भएपछि बैंकहरूका लागि प्रतिस्पर्धी क्षमता बढाउनुपर्ने अवश्यकता नै पर्दैन । जापान र अमेरिकामा त यस्तै परिस्थितिका कारण करीब ६ वर्षअघि बैंकिङ क्षेत्रबाट भन्दा अन्य अवैध क्षेत्रबाट अधिक मात्रामा कर्जा प्रवाह भएको समेत पाइएको थियो ।

यसबाट नियन्त्रित ब्याजदरले अनौपचारिक अर्थतन्त्रलाई यथेष्ट मात्रामा मौलाउने अवसर प्रदान गर्ने देखिन्छ ।

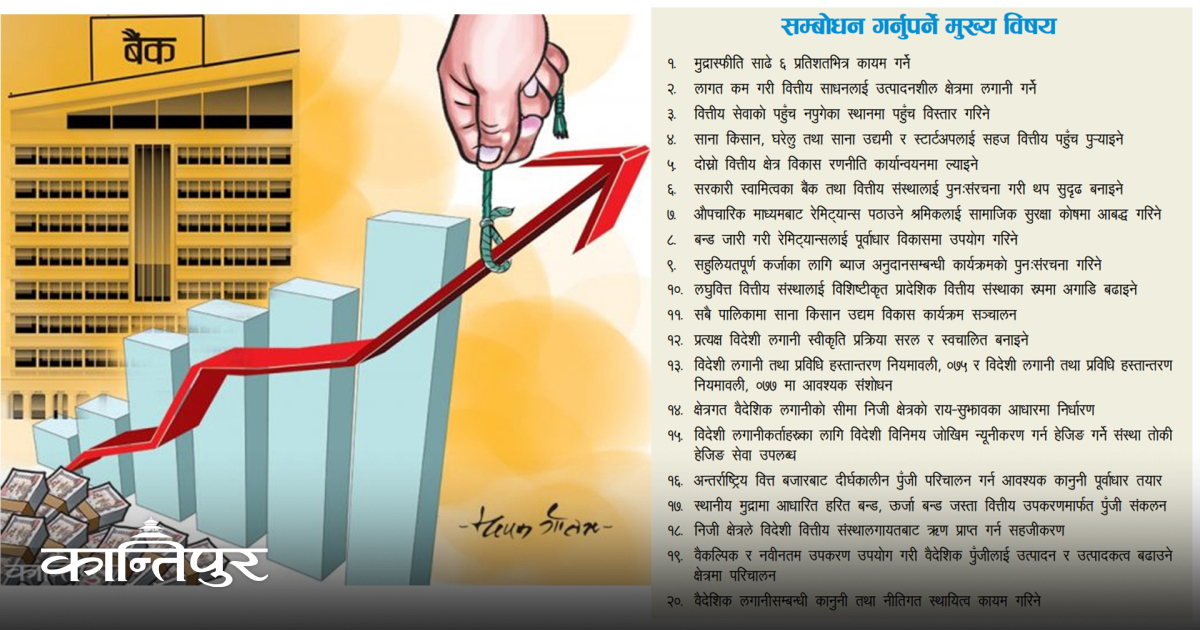

बरु सरकारले विकास खर्च बढाउन सक्ने हो भने त्यसले अहिलेको तरलताको समस्या पनि समाधान गर्ने थियो भने अर्कोतिर विकास निर्माणका कार्यहरू पनि अघि बढ्ने थिए । अहिले भएको ४ प्रतिशतजति मात्रको विकास खर्चले पनि बजारमा तरलता खुम्च्याउन योगदान गरेको छ । यसअतिरिक्त कर्जायोग्य रकम बढाउने स्पष्ट उपाय भनेको बढीभन्दा बढी निक्षेप आकर्षण गर्ने, ऋण लिएर वा पूँजी थपेर कम्पनीको पूँजी बढाउने, विदेशी लगानी बढाउने र विप्रेषणको आप्रवाह बढाउने नै हो । सरकारले ब्याजदर नियन्त्रणमा चासो देखाउनुभन्दा वित्तीय पहुँच बढाउनेतर्फ तथा लगानीका लागि अनुकूल वातावरण बनाउनेतर्फ आफ्नो भूमिका बढाउने हो भने पनि त्यसले बैंकहरूमा निक्षेपलगायत अन्य लगानीयोग्य पूँजी बढाउन मद्दत गर्ने थियो ।

समग्रमा भन्नुपर्दा कर्जा र निक्षेपको प्राकृतिक सम्बन्धलाई अप्राकृतिक रूपमा नियन्त्रण गर्न खोजियो भने त्यसले अल्पकालका लागि त समस्या समाधान गर्न मद्दत गर्ला । तर, दीर्घकालमा भने त्यसले अर्थतन्त्रलाई नकारात्मक प्रतिफल दिनेबाहेक अरू केही उपलब्धि प्राप्त हुने देखिँदैन ।

लेखक बैंकर हुन् ।