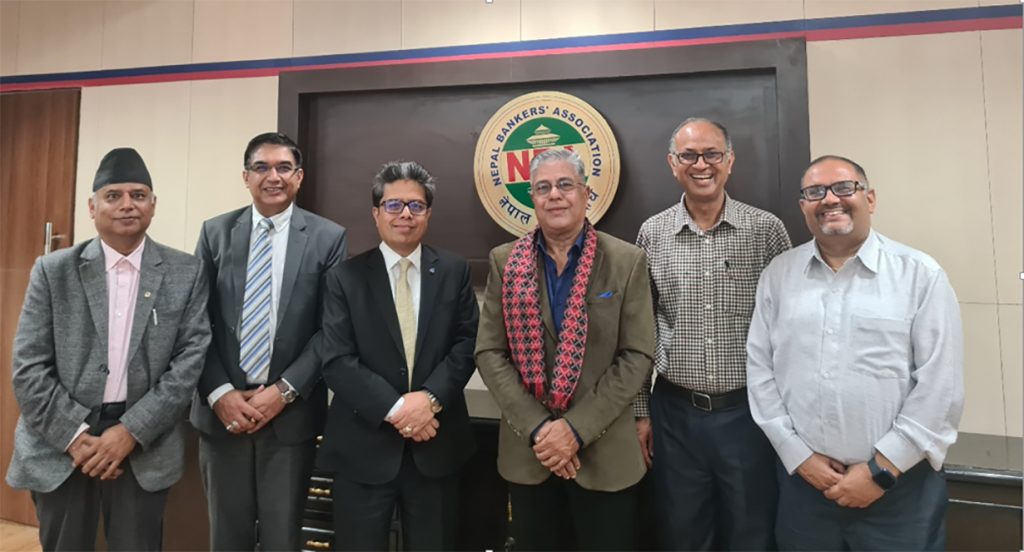

३ कात्तिक, काठमाडौं । नेपाल बैंकर्स संघ र फाइनान्सियल लिटरेसी नेपाल बिच वित्तीय साक्षरता सम्बन्धी सहकार्य गर्ने समझदारी पत्रमा हस्ताक्षर भएको छ । नेपाल राष्ट्र बैंकका पूर्व गभर्नर डा. चिरन्जीवी नेपालको समुपस्तिथीमा भएको उक्त सम्झौता भएको हो । उक्त सम्झौतापत्रमा संघका कार्यकारी निर्देशक अनिल शर्मा र फाइनान्सियल लिटरेसी नेपालका तर्फबाट मुख्य प्रबन्धक रमेश शर्माले हस्ताक्षर […]